Se acerca el pago de la CTS y casi siempre nos hacemos las siguientes preguntas:

¿Qué es la CTS?, ¿cuándo me depositarán la CTS?, ¿habrá multa si es que no se paga en los plazos establecidos?, ¿cómo se hace el cálculo de la CTS?, ¿tendré derecho a cobrar CTS?

Si piensas estudiar contabilidad, las CTS es un beneficio laboral que tiene cada trabajador dentro de la empresa. Por lo tanto, es importante que conozcas estas operaciones contables para el registro y análisis de los estados financieros.

Para comenzar, debemos saber que la compensación por tiempo de servicio (CTS), nace bajo el Decreto Supremo 650 N°001-97-TR y es un beneficio laboral que otorga el empleador a sus trabajadores que se encuentren en planilla normadas bajo el decreto legislativo N° 728.

¿Sabías que? La CTS es un beneficio social de previsión de las contingencias que origina el cese en el trabajo y de promoción del trabajador y su familia, por lo que tiene como finalidad la de constituir una suerte de “ahorro forzoso”.

Así el trabajador podrá hacer frente a las futuras contingencias que puedan ocurrir luego de la extinción del vínculo laboral. También sirve para cubrir sus necesidades y las de su familia mientras se reincorpora al mercado laboral. Por lo que la CTS protege al trabajador al momento que culmina la relación laboral con su empleador.

Tabla de Contenidos:

Vencimiento del depósito de la CTS

¿Cuándo me depositarán la CTS? Los depósitos que efectúe el empleador deben realizarse dentro de los primeros quince (15) días naturales de los meses de mayo y noviembre de cada año. Si el último día es inhábil, el depósito puede efectuarse el primer día hábil siguiente. (Art. 22 TUO Decreto Supremo 650).

Por lo que este sábado 15 de mayo del 2021 vence el plazo para el depósito de la CTS correspondiente al semestre noviembre 2020- abril 2021. El cual deberá realizarse en la institución financiera elegida por el trabajador. Dado que el vencimiento cae en día inhábil, el empleador tendrá en estricto hasta el lunes 17 para el depósito sin incurrir en infracción alguna.

Multas Incurridas en la CTS

¿Habrá multa si es que no se paga en los plazos establecidos? Las multas dependerán directamente de la categoría de la empresa y del número de trabajadores afectados. El depósito de la CTS es una obligación para todas las entidades normadas bajo el decreto legislativo 728. También entran las micro y pequeñas empresas que les corresponde la obligación en un 50% del monto de la CTS calculada.

No olvidar que luego de realizar el depósito de la CTS, tienen la obligación de entregar una liquidación del cálculo. Tener en cuenta que el plazo empieza luego de realizar el depósito de la CTS dentro de los primeros 5 días hábiles. (Art. 29 TUO Decreto Supremo 650).

Implicancia y Cuadro de Multas

Tener en cuenta que el incumplimiento con el depósito de la CTS es una infracción grave y precisar que el incumplimiento de la entrega de la liquidación de la CTS es una infracción leve.

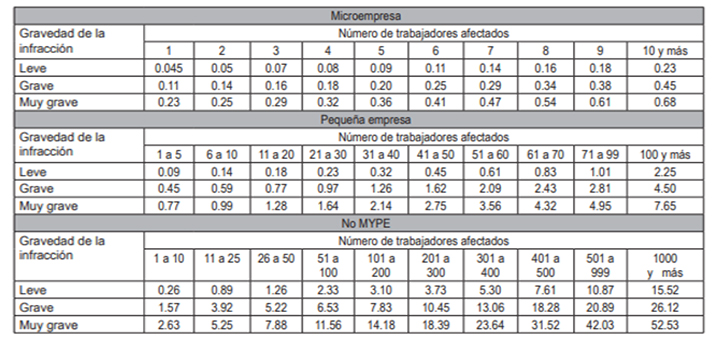

En el artículo 48 del Decreto Supremo 012-2013-TR. El cálculo del monto de las multas administrativas se expresa en Unidades Impositivas Tributarias (UIT), de conformidad con la siguiente tabla:

Estas se clasifican en 3 Grupos: Microempresa, Pequeña empresa y No MYPE.

A continuación, un ejemplo:

Si eres una empresa del régimen privado (No MYPE) con una cantidad de 20 trabajadores afectados y no ha realizado el depósito de la CTS, su sanción será:

- Infracción: No haber realizado el depósito de la CTS

- Gravedad de la Infracción: Infracción Grave

- Multa: 3.92 UIT (según tabla) = S/17,248.00

Microempresa y Pequeña Empresa

Si la empresa sancionada está registrada como microempresa o pequeña empresa, el valor de la multa tendrá un límite. La multa máxima a las micro y pequeñas empresas inscritas en el REMYPE, no podrá superar el 1% del total de ingresos que haya percibido la empresa infractora durante el año anterior a la infracción laboral.

Cabe recalcar que existe una reducción a las infracciones detectadas, por lo que las multas serán rebajadas en un 90%, si la empresa subsana voluntariamente las infracciones detectadas.

Cálculo de la CTS

¿Cómo se hace el cálculo de la CTS? Haremos un caso práctico para aprender a calcular la CTS.

- Periodo: Noviembre- abril 2021

- El trabajador ingresó el 01/01/2018

- Ingresos percibidos en el semestre:

Remuneración Mensual = S/3,000.00

Horas Extras = S/200.00 en diciembre, S/300.00 en enero y S/100.00 en febrero.

Solución:

- CTS a depositar: Periodo noviembre – abril 2021: 6 meses

- Determinar remuneración computable: Serian los S/3,000.00 + 1/6 de la gratificación

(S/3,000 / 6 = S/500.00) + promedio de horas extras (S/600.00/6= S/ 100.00) = S/3600.00 - CTS a depositar = Remuneración computable x número de meses trabajados

3600 x 6/12 = S/1,800.00 a depositar.

Quienes no reciben CTS

¿Tendré derecho a cobrar CTS? Las personas que se encuentran excluidos de percibir los beneficios de la CTS son los siguientes grupos de trabajadores:

- Trabajadores que no cumplan cuando menos una jornada mínima de 4 horas diarias o de 20 horas semanales.

- Aquellos trabajadores que perciban el 30% o más del importe de las tarifas que paga el público por los servicios (no se considera tarifa las remuneraciones de naturaleza imprecisa tales como la comisión y el destajo).

- Trabajadores sujetos a regímenes especiales de CTS. Algunos de ellos son: construcción civil, pescadores, artistas y casos análogos, los cuales se rigen por sus propias normas.

Datos importantes de la CTS que debemos conocer

En esta sección mencionaremos los datos más importantes en forma resumida de la CTS.

Descuentos de la CTS:

No está sujeta a descuento alguno por impuesto a la renta o aportes a la AFP u ONP. Si el empleador ha recibido algún mandato judicial para retener una deuda por alimentos, no puede afectar la CTS, por ende, éste deberá depositarla de manera íntegra en la entidad financiera y comunicar al Juzgado el nombre de la misma para que se notifique directamente la retención.

En caso por error hubiera descontado la CTS deberá reintegrarla más intereses.

Pago disminuido de la CTS

Si el empleador calcula mal la CTS y deposita un monto inferior al que corresponde deberá realizar el reintegro en la entidad depositaria añadiendo los intereses que se hubieran generado si el depósito se efectuaba a tiempo. Para ello hay que averiguar la tasa en el mismo Banco.

Pago en exceso de la CTS

Si se depositó en exceso, el empleador no puede descontarla de futuros depósitos salvo que el trabajador se encuentre de acuerdo.

Depósito Extemporáneo CTS

Si no se cumple con realizar el depósito de CTS en los plazos establecidos, automáticamente, el empleador está obligado a reconocer los intereses que se hubiera generado el depósito. Por lo tanto, el empleador deberá reponer los intereses correspondientes y regularizar el depósito de CTS. La tasa de interés dependerá de cada entidad financiera

Retiro de CTS

De acuerdo con la Ley 30334, del total de la CTS, cuatro sueldos son intangibles (intocables, salvo por motivo de cese del trabajador). El excedente puede ser retirado por el trabajador.

Para determinar el monto intangible se debe considerar el último sueldo que tuviera el trabajador a la fecha en la que solicita el retiro, multiplicado por cuatro.

Promulgación de la nueva norma de la CTS

El Gobierno promulgó la ley para que los trabajadores dispongan del 100% de la CTS que tengan acumulado en entidades financieras, para que las familias puedan fortalecer sus ingresos económicos para cubrir sus necesidades ante la crisis sanitaria por el COVID-19.

Con la norma promulgada se podrían a disposición alrededor de S/ 21,668 millones de las cuentas de CTS, según información de la Superintendencia de Banca, Seguros y AFP (SBS).

La legislación que consta de dos artículos, señala que los trabajadores tienen hasta el 31 de diciembre del 2021 para poder retirar el 100% de los depósitos realizados en las entidades financieras y que tengan acumulados al día de hoy.

Espero que esta información les haya sido útil para el desarrollo y aplicación en cuanto a la compensación por tiempo de servicio (CTS).

Autor: Docente Jorge Durán De La Fuente

Docente especialista en Contabilidad y Finanzas en Certus

Contador Público – Magíster en Educación.